おまとめローンで多めに借りることは可能?他社借入や追加融資の注意点を解説

※本コラムの内容は、弊社の商品の内容を説明するものではありません。

更新日:

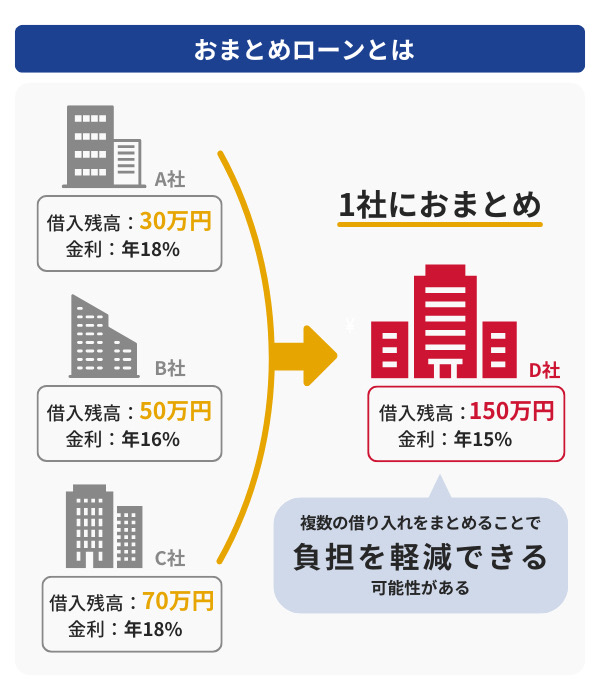

おまとめローンとは、複数社からの借り入れを1社にまとめて借り換えできる商品のことです。返済日や返済方法が異なるローンを1本化でき、管理しやすくなるというメリットがあります。

おまとめローンは返済専用ローンであり、資金使途が他社借入の返済に限定されています。そのため「既存の借入金額より多く借りる」といったことは基本的にできません。おまとめ後にどうしても追加で借り入れたい場合は、別の方法を検討する必要があります。

- おまとめローン返済中に追加融資を受けられない理由

- おまとめ後に追加の資金が必要な場合の対策

- おまとめローンを利用するまでの流れ

おまとめローンは多めに借りることは原則不可!

おまとめローンでは、既存の借入金額を超える金額を借りることは基本的にできません。借入可能額の上限は、おまとめ対象の借り入れの合計額までとされています。そのため、「既存の借入金額より多く借りる」といったことはできません。

例えば、A社の30万円とB社の20万円のおまとめをする場合、最高でも50万円までしか借りられないということになります。

おまとめローンでは多めに借りることができない理由

そもそもおまとめローンは、複数の金融機関からの借り入れを1社にまとめることで、金利の負担軽減や返済管理の簡素化を図るローンです。

おまとめローンは返済専用ローンであり、資金使途が他社借入の返済に限定されています。そのため「生活費を上乗せして借りる」「余裕資金も一緒に確保する」といった資金使途では利用できません。

金融機関側も、借り入れを整理したい方がさらに借り入れし多重債務となることを避けるため、必要最小限の金額のみ貸し付けるようにしています。おまとめローンは、着実に借り入れを減らしたい方向けのローン商品であることを理解しましょう。

おまとめローン返済中に追加融資は受けられる?

おまとめローンの返済中にお金が足りなくなったとき、おまとめローンで追加の融資を受けることは基本的にできません。おまとめローンの審査時点で、追加の借り入れを行わないことを前提に契約が成立しているためです。

一部では、利用しているおまとめローンで追加融資ができる場合もあります。おまとめローンを利用していてどうしても追加の融資を受けたい方は、金融機関に確認しましょう。

おまとめローン返済中に他社借入はできる?

おまとめローン利用中にお金が足りなくなった場合、「他社のローンに申し込んで借り入れを行いたい」と思う方がいるかもしれません。

しかし、おまとめローン返済中に他社借入を増やすことはおすすめできません。おまとめローンによっては、返済中に他社借入を控えるよう明確に伝えている場合もあります。

新たな借り入れは信用情報機関に登録されるため、追加で借り入れを行った際は金融機関側で把握できます。契約時の規約に「他社借入を増やさない」といった内容が記載されている場合、追加で借り入れを行うと契約違反と判断される恐れがあるため注意が必要です。

他社ローンの解約証明書の提出が求められる場合がある

おまとめローンによっては、おまとめの対象となったローンの解約が義務付けられている場合があります。その場合は、契約時に完済証明書や解約証明の提出を求められることが一般的です。

原則として、他社のカードローンなどを契約した状態でおまとめローンを利用することはできません。つまり、おまとめローンを契約する方がほかの借り入れを行うことはできないということになります。

おまとめ後も追加資金が必要な場合の選択肢

おまとめローンは原則として、借り入れを減らすためのローンです。同時に資金を借りる仕組みではないため、追加で資金を得たい場合には別の手段を検討する必要があります。

ここでは、おまとめ後にどうしても追加の資金が必要になったときに取り得る3つの選択肢と注意点を説明します。

おまとめローンではなく一般的なカードローンで一本化する

複数のおまとめを一本化する際に、おまとめローンではなく通常のカードローンを活用して複数の借り入れを一本化する方法があります。

カードローンは資金使途の制限がなく、借入可能額内であれば追加で借り入れができるのが特徴です。そのため、返済を一本化しながらも予備資金を確保しやすいというメリットがあります。

ただし、消費者金融や信販会社といった貸金業者が提供するカードローンは総量規制の対象となっているため、年収の3分の1を超える借り入れができません。例えば年収300万円の方がA社とB社から40万円ずつ借りているとします。この状態で一本化しようと追加でC社のカードローンに申し込んだ場合は、年収の3分の1以下しか借り入れができません。そのため、借入可能額が20万円より下回る可能性が高くなります。

クレジットカードのキャッシングを利用する

追加資金を準備するためには、クレジットカードのキャッシング枠を利用するという選択肢もあります。

クレジットカードのキャッシングとは、クレジットカードに付帯している機能で現金を借り入れるサービスです。キャッシング枠の範囲内であればATMなどから即時に現金を引き出せるため、一時的な資金不足に対応しやすいのが特徴です。

ただし、キャッシングの金利は比較的高く、おまとめローンよりも返済負担が大きくなることもあります。キャッシングを利用する際は、あくまで一時的な利用にとどめるのがよいでしょう。

新たに別のカードローンに申し込んで利用する

他社のカードローン審査を通過すれば、新たな融資を受けることが可能です。ただし、新たなカードローンの審査では契約中の借り入れやおまとめローンが確認されるため、借り入れが多い場合は審査の通過の可能性が低くなる傾向があります。

おまとめローンの契約時に「他社借入を行わないこと」が条件になっている場合、新たな借り入れが契約違反にあたる恐れもあります。申込情報は信用情報機関に記録されるため、金融機関は信用情報機関を通して申込者の利用履歴を把握することが可能です。契約違反とならないように、事前に契約書の内容を確認することが大切です。

なお、新しい借り入れをする際は、無理のない返済計画を立てるようにしましょう。

家計を見直しておまとめ後の追加借入を抑える方法

追加の資金が必要となったとき、金融機関で借りる前にまず支出を抑える手段を検討することが大切です。ここでは、家計を見直しておまとめ後の追加借入を抑える方法を説明します。

固定費を削減する

家計のなかでも毎月必ず出ていく固定費は、見直すことで効果的に支出を抑えられる項目です。スマホ料金や動画配信・音楽配信などサブスクリプションサービス、保険料や光熱費などは、契約内容を見直すことで月々の支出を削減できます。

スマホを大手キャリアから格安SIMに乗り換えると、月額料金が数千円単位で安くなることがあります。また、ほとんど使っていないサブスクリプションサービスを解約するだけでも、月々数百円〜数千円の節約につながることがあるでしょう。

まずは毎月払っている費用を見直し、無理のない範囲で減らせる部分がないかチェックするのがおすすめです。

支出管理で可視化して、無駄遣いを把握する

家計を見直すためには、月々の支出を把握して無駄遣いをしていないか確認することが大切です。自分が何にお金を使っているのかを把握するには、支出管理アプリや家計簿アプリの活用がおすすめです。

アプリを利用すれば、銀行口座やクレジットカード、電子マネーと連動して自動で支出を記録・分類してくれます。自分では気づきにくい無駄遣いや使いすぎている項目を可視化できるでしょう。

例えば「コンビニでのちょっとした買い物に月1万円以上使っていた」といったように、数字で確認できると節約意識が高まり、自然と支出を減らす行動につながります。予算設定機能を使えば使いすぎを防ぐアラートも活用でき、家計管理を習慣化しやすくなるでしょう。

日々の支出を可視化すると無理なく無駄遣いを減らしやすく、追加借入を避けられる可能性が高まります。まずは1カ月試してみるところから始めてみましょう。

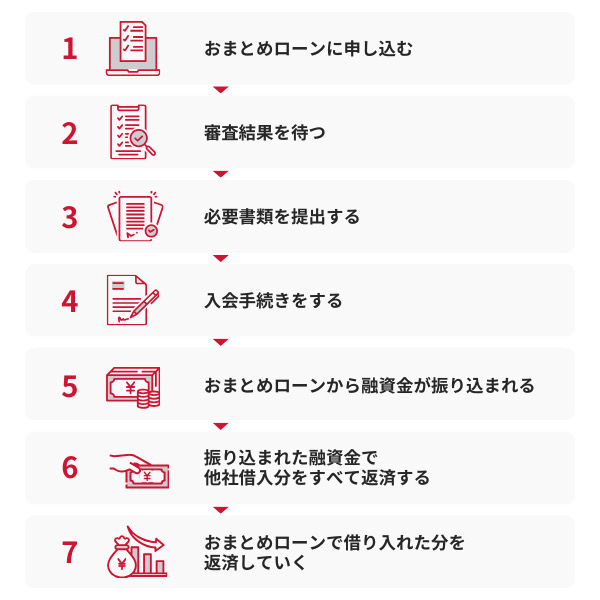

おまとめローンの申し込み・審査・借り入れの流れ

おまとめローンの申し込み・審査・借り入れは、以下の流れで行います。

おまとめローンを利用するには、まず金融機関のWEBサイトなどから申し込みを行って審査を受けます。申し込みの際には、本人確認書類や収入証明書類などの書類提出を求められるのが一般的です。

審査では収入や他社借入件数、信用情報などが確認され、在籍確認が行われる場合もあります。審査で承認されたら契約手続きを行ってください。

契約完了後は、金融機関から借入金が支払われます。「支払われたお金を使って自分で契約中のローンを完済する」もしくは「おまとめローンの金融機関側が返済する」いずれかの方法で返済します。

以降はおまとめローンに対して返済を行ってください。手続きや条件は金融機関によって異なるため、事前に金融機関に確認しましょう。

おまとめローンの審査に通るための注意点

おまとめローンで希望する金額での借り入れを実現するためには、事前に対策をしておくことが重要です。ここでは、審査通過の可能性を高めるためのポイントを説明します。

必要書類を不備なく揃えておく

おまとめローンの申込時には、本人確認書類や収入証明書類、他社借入の残高確認資料などが必要です。これらの書類に不備があると、審査に時間がかかったり、審査に通らなかったりすることがあります。

収入証明書類は、借入希望額や申込先によって提出が義務付けられていることもあり、源泉徴収票・給与明細・確定申告書などの準備が必要です。申込前に金融機関のWEBサイトなどで必要書類の詳細を確認し、不備のないように準備を進めましょう。

借入件数が多い場合はできるだけ減らしておく

おまとめローンは複数の借り入れをまとめるものですが、件数が多ければ「多重債務」のリスクがあると判断されて審査に不利になる可能性があります。

そのため、おまとめローンの審査を申し込む前に、可能な限り借り入れを完済・解約して件数を減らしておくほうがよいでしょう。例えば借入残高が5万円以下の小口のローンが複数ある場合は、できる範囲で完済しておくのがおすすめです。借入件数が減ることにより、審査通過の可能性を高められるかもしれません。

信用情報に延滞などの情報がない状態で申し込む

審査では、信用情報機関に記録されている自身のローンやクレジットの利用履歴をチェックされます。

過去に返済に遅れた経験がある場合、延滞の記録が残っている可能性があります。信用情報に問題があると、審査に通らない可能性が高まるかもしれません。

気になる場合は、信用情報機関から自分の情報を取り寄せて確認しておくのがおすすめです。各信用情報機関は有料で本人開示を受け付けており、申し込めば確認できます。

短期間に複数のおまとめローンに申し込まない

審査にどうしても通りたいからといって、短期間に複数社へ申し込む行為は避けましょう。

信用情報機関には、ローンやクレジットカードの申込履歴が一定期間保有されており、金融機関は審査の際に、申込者の同意を得たうえで履歴を確認しています。短期間に複数の申込履歴がある場合、金融機関は「資金繰りが苦しいのではないか」「借り過ぎの懸念がある」と判断し、返済能力や信用力の面でのリスクが高いとみなされる可能性があります。

そのため、おまとめローンの申込前に条件や金利をよく比較したうえで、必要最小限の件数に絞って行うのがおすすめです。

おまとめローンの返済に関する注意点

おまとめローンを利用する際は、以下の点に注意してください。

月々の返済額が減っても支払総額が増えることがある

おまとめローンは月々の返済額を抑えやすく、家計管理をしやすいという点ではメリットがあります。ただし、返済期間が長期化するとその分の利息が発生し続けるため、支払総額が結果的に高くなる可能性があります。

例えば5年で完済予定だった借り入れを10年に延ばして返済する場合、月々の返済負担は軽くなっても10年分の利息を負担することになります。おまとめローンによって月々の返済が一本化されるからといって、支払総額を抑えられるとは限りません。契約前に返済シミュレーションを利用し、金利や返済期間のバランスを見極めることが大切です。

返済期日を守り、返済が遅れないよう注意する

おまとめローンを利用する際は、返済期日を厳守することが重要です。返済が遅れると、遅延損害金が発生します。遅延損害金とは、契約どおりに借入金を返済できないことに対するペナルティです。

さらに返済が遅れると信用情報機関に延滞情報が記録され、今後の住宅ローンなどのローン審査やクレジットカードの契約に悪影響を及ぼす恐れがあります。返済日に口座の残高不足とならないよう、定期的に口座の残高を確認しましょう。

可能であれば自動引き落とし前にアラートを設定するなど、日常的な資金管理を徹底することをおすすめします。

余裕のあるときは繰り上げ返済をする

おまとめローンでは、繰り上げ返済を活用すると支払総額の軽減が期待できます。繰り上げ返済とは、余裕資金があるときに借入残高の一部または全額を返済することです。

返済期間が短縮されることで、将来発生する返済負担を軽減する効果があります。返済の目途が立ちやすいボーナス月などに繰り上げ返済を活用するのも有効です。

ただし、繰り上げ返済の手数料や金額は金融機関ごとに異なるため、契約前または実行前に必ず条件を確認しておきましょう。