ビジネスローンは開業資金を借りられる?利用条件やローン以外の資金調達方法も解説

※本コラムの内容は、弊社の商品の内容を説明するものではありません。

更新日:

開業資金を調達する方法のひとつに、金融機関のビジネスローンがあります。開業前に利用できるビジネスローンもありますが、実際には金融機関によって条件が異なったり、審査通過が難しかったりすることがあります。

どのようなときにビジネスローンを使えばよいのか、メリットやデメリットなどから見て利用を検討してみましょう。

- ビジネスローンの活用方法

- ビジネスローンの審査で確認されること

- ビジネスローンの審査に落ちてしまう原因

ビジネスローンは開業資金の借り入れに利用できる場合もある

貸金業者や銀行で提供されているビジネスローンでは、事業に関する融資を受けられます。ただし、金融機関が設ける条件によっては、開業前や開業1年未満の事業者は利用できない場合もあるため注意が必要です。

開業から間もない事業者は経営実績がほとんどなく、売り上げなどから返済能力を確かめられないことを理由に、融資が困難になることが考えられます。

どのような金融機関でも融資の前には審査が実施され、審査に通過することで借り入れができるようになります。

貸金業者や銀行以外でも、開業資金を借り入れることが可能です。詳細は「ビジネスローン以外で開業資金を調達する方法」で解説しています。

ビジネスローンの利用条件

金融機関によって開業前の申込可否など利用条件は異なるため、申込前に確認しておきましょう。ビジネスローンの利用条件には、次のようなものがあります。

利用条件の例

- 20歳以上69歳以下であること

- 特定の都道府県内に住んでいる、事業を営んでいること

- 保証会社の保証が受けられること

- 銀行の場合はその銀行の口座を開設していること

- 青色申告をしていること

- 直近の決算書などの書類を提出していること など

金融機関によっては「直近2期分の決算書」などの書類が必要です。この場合、開業前で会社員として働いていた方や、開業直後の方などは書類を提出できないため、ほかのビジネスローンの利用を検討しましょう。

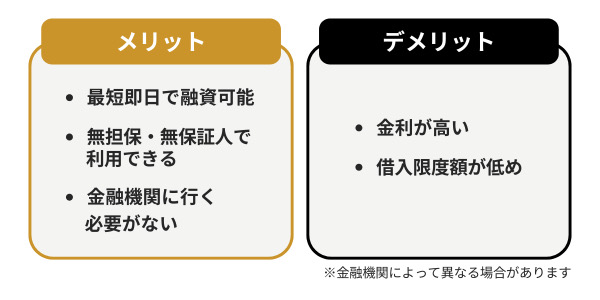

開業資金でビジネスローンを利用するメリット・デメリット

開業資金でビジネスローンを利用するメリット・デメリットは次のとおりです。

ビジネスローンを利用するメリット

- 最短で即日融資可能な商品がある

- 無担保・無保証人で利用できる商品もある

- WEB完結の商品なら、金融機関へ行かなくても申し込み・融資が可能である

ビジネスローンを利用するデメリット

- 金利が高い

- 借入可能額が低い商品もある

貸金業者で提供されているビジネスローンのなかには、最短で申し込みをしたその日に融資を受けられる商品があります。手続きの時間を短くしたい方にとって、便利に感じられるでしょう。

一方で、日本政策金融公庫や自治体の融資制度といった、公的機関の融資と比較すると、貸金業者や銀行のビジネスローンは金利が高くなる傾向があります。金利が高くなると支払う利息も増え、返済の負担が大きくなりやすいことが特徴です。

そのため、数百万円〜数千万円の高額な開業資金をすべてビジネスローンで借り入れると、開業前にもかかわらず返済の負担を感じやすくなってしまうでしょう。メリット・デメリットを考慮し、「ほかの融資や自己資金である程度用意し、それでも足りない金額をビジネスローンでまかなう」といった活用方法も検討してみてください。

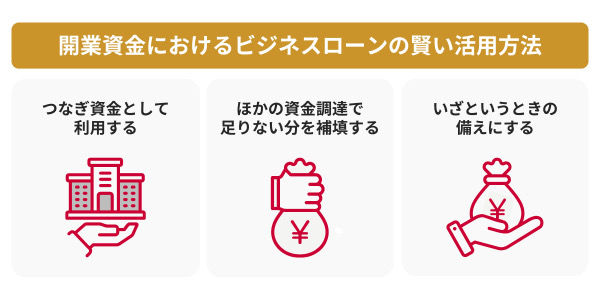

開業資金におけるビジネスローンの賢い活用方法

ビジネスローンを賢く活用する方法をご紹介します。

つなぎ資金として利用する

開業前から開業直後の数カ月に、必要な経費などのつなぎ資金としてビジネスローンを利用する方法があります。

ビジネスの種類によって異なりますが、売掛金などが発生する場合でも、開業してもすぐに現金を得られるとは限りません。このような時期に、収入が得られるまでの家賃や備品の購入など初期投資の一部としてとどめた使い方も可能です。

また、開業からある程度の時間が経過すれば、開業時に融資が受けられなかった金融機関から借り入れができる可能性もあります。

ほかの資金調達で足りない分を補填する

開業資金が500万円以上など高額な場合、自己資金やほかの融資などでまかなえない部分をビジネスローンで借り入れるといった方法があります。

例えば、高額な機材などはリースするなど、開業資金で必ずしも現金が必要ではない部分も出てくるでしょう。

現金が必要な費用はなにか、自己資金やほかの資金調達方法でまかなえないのはいくらくらいかを明確にして借り入れを検討してみてください。

いざというときの備えにする

ビジネスローンのなかには、カードローンのように借入可能額の範囲内であれば繰り返し借り入れができる商品があります。

すぐにお金を借りなくても、契約をして備えておけば、予定外の資金需要が発生したタイミングで、すぐに借り入れることができます。

入会金や年会費が無料のカードローン型ビジネスローンを選択すれば、お金を借りない限りは費用が発生しません。

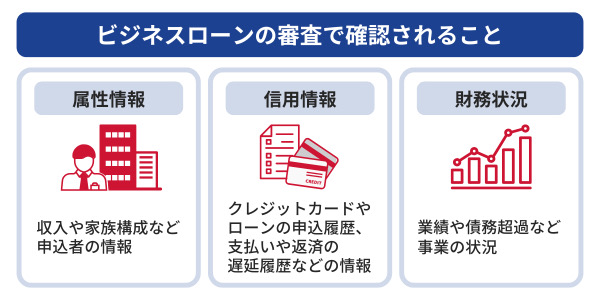

ビジネスローンの審査で確認されること

ビジネスローンの審査では、「属性情報」「信用情報」「財務状況」といった情報が確認されます。

属性情報

属性情報とは、キャッシングに申し込んだ方の個人に関する情報で、次のような情報が該当します。

属性情報の例

- 雇用形態(正社員、契約社員など)

- 勤続年数

- 収入 など

信用情報

信用情報とは、各種ローンやクレジットカードの利用履歴など、客観的な個人の金融取引にかかわる事実を登録した情報を指し、次のような情報が該当します。

信用情報の例

- クレジットカードやローンの申込履歴

- 支払いや返済の遅延履歴 など

財務状況

事業の財務状況とは、事業の利益、売上高などです。

なお個人事業主の場合、事業の財務状況を除く情報で審査が実施されることもあります。

ビジネスローンではいくら借りられる?

審査では返済能力を確認し、返済能力にあった金額が融資されるという仕組みです。

金融機関ごとに、10万円以上500万円以下などのように、ビジネスローンで借りられる金額の上限が記載されており、この金額の範囲内での融資になります。

そして、ビジネスローンに申し込んだときの審査結果によって、個別に融資される金額が決定します。

ビジネスローンを借り入れるための手順

ビジネスローンを借り入れる手順は、次のとおりです。

まずは利用したいビジネスローンに申し込み、審査結果を待ちます。審査結果が出るまでの日数は金融機関によって異なり、最短で申し込みをしたその日にわかるものもあれば、1週間程度の時間がかかるものもあります。

金融機関によって、審査が「仮審査」と「本審査」の2段階で分かれている場合と、本審査のみの場合があります。

ビジネスローンの申し込みに必要な書類

ビジネスローンの申し込みに必要な書類には、「本人確認書類」「収入証明書類」「事業に関連する書類」の3種類があります。

本人確認書類の例

- 運転免許証

- マイナンバーカード

- パスポート(所持人記入欄があるもの)

- 住民票

- 在留カード・特別永住者証明書 など

収入証明書類の例

- 源泉徴収票

- 給与明細書/賞与明細書

- 課税証明書/特別徴収税額の決定通知書

- 確定申告書 など

事業に関連する書類の例

- 直近の決算書類

- 商業登記簿謄本

- 確定申告書 など

なお、個人事業主の場合は、本人確認書類と収入証明書類のみの提出になる場合があります。

ビジネスローンの審査に落ちる理由・対処法

ビジネスローンの審査に落ちてしまう理由には、次のようなものがあります。

申込情報・提出書類に不備があった

ビジネスローンの申込時に記入した情報に誤りがあると、正しく審査ができず審査に影響を与える可能性があります。故意で異なる情報を入力したわけではなくても審査に影響を及ぼすため、申し込む際は十分な確認が必要です。

記入する情報以外にも、提出する書類は最新であるか、鮮明に読み取れるかも確認しましょう。

書類をWEBでアップロードして提出する場合、スマホのカメラで撮影したり、スキャナーで取り込んだりします。書類にピントがあっているか、書類の全体が見えているかなどを確認して提出しましょう。

過去に返済・支払いに遅れたことがある

プライベート用、事業用にかかわらず、これまでに、ローンの返済や、クレジットカードの利用代金の支払いに遅れたことがある場合、審査に影響する可能性があります。一定期間以上、ローンの返済、クレジットカードの支払いに遅れてしまうと、信用情報機関に記録されます。

信用情報機関とは

消費者と金融機関の健全な信用取引を支えるために、加盟する金融機関から登録されるクレジットカードやローンに関する信用情報を扱う機関のこと

「返済・支払いに遅れた」という記録は、信用情報機関に5年間残ります。5年が経過すれば自動的に記録は消えますが、利用者の希望で記録を消すことはできません。

そのため明確な対処法はありませんが、今後ローンやクレジットカードを利用する際は、支払いや返済に遅れず計画的に利用することを意識しましょう。

借入希望額が高額だった

自分の返済能力に対して借入希望額が高額だと、審査に通過できない可能性があります。審査に落ちてしまうこと以外にも、審査には通過しても、当初希望した金額よりも少ない金額が融資される場合もあるでしょう。

審査に落ちてしまったときの対処法としては、次回ビジネスローンに申し込む際に、「本当に必要な資金はいくらか」を今一度考え、必要最低限の金額を借入希望額として記入しましょう。

一度にまとめて借り入れるよりも、まずは希望金額に対して比較的少額の融資を受け、その後再度借りる、もしくは増枠申込をするなど、分割で資金を調達できるかも考えてみてください。

ほかのローンを契約している

すでにほかのローンを利用している、複数契約していることが原因で、ビジネスローンの審査に落ちてしまうことも考えられます。

ローンの契約件数に上限はありませんが、すでに借り入れている状態でさらにローンを契約するとなれば、返済能力に対して借入金額が大きくなりすぎる可能性があります。借り入れることができたとしても、返済の負担が大きくなり、月々の返済が困難になるかもしれません。

すでに他社で借り入れている場合は、ある程度返済を進めて借入残高を減らしてから申し込む手段もあります。複数のローンを契約中の場合は、借入件数を減らすことも検討してみてください。

ビジネスローンで開業資金を借り入れるときの注意点

ビジネスローンで開業資金を借り入れるときは、これらの注意点を把握しておきましょう。

返済計画を立てて申し込む

開業前や創業期の場合、1年間の収支がどれくらいになるかを把握することは難しいでしょう。場合によっては、開業資金を融資してもらったものの、返済が困難になることも考えられます。そのため、ビジネスローンの返済が滞ってしまうことを防ぐために、返済計画を立てることが重要です。

ビジネスローン利用時の月々の返済額は、金融機関のWEBサイトにある「返済シミュレーション」を使うことで把握できます。返済シミュレーションでは、借入希望額と金利などを入力することで、月々の返済額、支払総額を確認できます。

短期間で複数のビジネスローンに申し込まない

開業して間もない時期は、ビジネスローンの審査に通過するか不安な方もいるかもしれません。そのような状況でも、短期間で複数のビジネスローンに申し込むことは避けたほうがよいでしょう。

「短期間で複数のビジネスローンに申し込まない」といったことは創業期に限りません。資金繰りがうまくいっておらず、返済が困難な状況ではないかという印象になり、審査に影響を与える可能性があるためです。

金融機関は審査の際、申込者が別のローンに申し込んでいることを、信用情報機関を通して把握することができます。そのため、金融機関Aに申し込んだことは、金融機関BやCが把握することも可能です。

なお、信用情報は借入希望者の同意がないと金融機関は閲覧することができません。借り入れの申し込みを受ける際に信用情報を照会してもよいか同意を得ます。

ビジネスローンで開業資金を調達しやすくするポイント

ビジネスローンを利用して開業資金を調達したい方は、次のポイントを把握しておきましょう。

事業計画を立てる

開業前、創業期の場合、自身でも「どれくらいの収入が見込めるのか」を把握できていない方もいるかもしれません。自分で把握することはもちろん、金融機関に返済能力を示すため方法のひとつとして、「事業計画書」の作成を検討してみましょう。

事業計画書とは

事業の概要、収支の計画などを記載する書類のこと

一部金融機関では、事業計画書の提出が必須な場合があります。事業計画書の作成には時間を要することもあるため、開業を検討している段階で、計画を立てておきましょう。

保証人・物的担保を用意する

ビジネスローンは、担保なしで利用できる商品が多く存在します。

ただし創業期の方の場合、経営実績がなく審査に通過しにくい可能性があります。そういったときは、保証人や物的担保(不動産など)が必要な担保ありのビジネスローンを利用するという手段も検討してみましょう。

金融機関によっては「不動産担保ローン」といった商品を提供していることがあります。

自己資金を用意する

自己資金を用意することで、借り入れる資金を減らすことができます。

「自己資金がないと、ビジネスローンで融資を受けられない」といったことはありませんが、開業資金のすべてを融資で賄うよりも、ある程度自己資金を用意しておいたほうが、返済の負担は少なくなります。

「今後独立したい」などと検討している方は、開業前の段階から現金を準備しておきましょう。

ビジネスローン以外で開業資金を調達する方法

開業前に資金調達をする手段として、次のような方法があります。

日本政策金融公庫

日本政策金融公庫とは、政府系の金融機関で、法人や個人事業主を対象とした事業性資金の融資制度も実施しています。例えば、「新規開業・スタートアップ支援資金」などの制度があるため、開業資金の借り入れができる可能性があります。

金融機関が提供するビジネスローンと比較して金利が低く、利息の負担を軽減しやすいでしょう。

金融機関のような審査はありませんが、融資を受けるためには、創業計画書の提出が必要で、「新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると認められる方」などの条件があります。

公的機関の融資制度・補助金制度

市区町村では、中小企業や個人事業主向けの融資制度、補助金制度を実施していることがあります。

自治体の融資制度の特徴として、金融機関のビジネスローンと比較して金利が低く、利息の負担を軽減できる可能性があります。

補助金制度の場合は返済が不要です。しかし、制度を利用できる事業者の数に限りがあるため、早めの申し込みが必要です。

各種制度の条件などは、自治体によって異なるため、お住まいまたは事業所がある役場のWEBサイトから確認してみましょう。

よくある質問

ビジネスローンでは開業前・創業期に開業資金を借りられますか?

申込可否はWEBサイトにある利用条件や商品概要を確認しておきましょう。

開業資金の融資を受けるために自己資金は必要ですか?

開業するにあたり、ある程度自己資金を用意しておいたほうが、ビジネスローンなどで融資を受けた際の、返済の負担は軽減できるでしょう。