ノンバンクのビジネスローンとは。銀行との違い・個人事業主の借り入れや審査も解説

※本コラムの内容は、弊社の商品の内容を説明するものではありません。

更新日:

ノンバンクとは、「預金業務を行わない金融機関」です。ノンバンクでも、事業性資金に利用できるビジネスローンが提供されています。

ビジネスローンを検討している方は、銀行とどのような違いがあるのか、審査では何を確認されるのか疑問に思うことがあるかもしれません。スムーズに申し込むため、計画的に利用するためにも、ノンバンクのビジネスローンについて把握しておきましょう。

- ビジネスローンにおけるノンバンクと銀行の違い

- ノンバンクのビジネスローンの審査について

- ノンバンクのビジネスローンのメリット・デメリット

ノンバンクのビジネスローンとは

ノンバンクとは、預金業務を行わない金融機関です。ノンバンクには、消費者金融や信販会社、クレジットカード会社が含まれ、「ドコモ・ファイナンス」もノンバンクに該当します。

ビジネスローンとは、事業性資金の借り入れができるローンです。ビジネスローンで借り入れたお金は、設備投資や事業の運転資金、仕入れ、事業拡大などに利用できます。

ノンバンクと銀行の違い

ノンバンクと銀行の大きな違いは、「預金業務を行っているか」という点ですが、ビジネスローンにおいては次のような違いがあります。

| ノンバンク | 銀行 | |

|---|---|---|

| 金利 | およそ5.0~18.0% | およそ3.0~15.0% |

| 融資までの時間 | 最短で即日融資も可能 | 最短で翌日~1週間程度 |

| 審査内容 | 属性情報 信用情報 財務状況など | 属性情報 信用情報 財務状況など |

| 物的担保・保証人の有無 | なしで利用できるローンもある | なしで利用できるローンもある |

| 申込対象者 | 20歳以上 個人事業主が利用できる商品もある | 20歳以上 個人事業主が利用できる商品もある |

ノンバンクと銀行、どちらのビジネスローンがよいのか

ノンバンクと銀行のビジネスローンは、どちらが優れていると言い切ることはできません。

その理由としては、「ノンバンクと銀行の違い」で紹介をしたように、それぞれメリット・デメリットが存在するからです。

ビジネスローンを利用したい方の状況により、便利な商品は異なります。できるだけ早く資金を調達する必要があるなら、融資までの時間が短いビジネスローンが便利です。利息の負担軽減を優先する場合は、金利が低いビジネスローンが向いています。

特徴を比較しながら、どちらを利用するか検討しましょう。

ノンバンクのビジネスローンは個人事業主も利用できる?

個人事業主が利用できるビジネスローンも存在します。

金融機関のWEBサイトには、ビジネスローンに関する情報があり、申込概要や貸付条件が記載されています。WEBサイトには、個人事業主が対象であるか以外にも、金利など重要な情報も記載されているため、申し込む前に確認しておきましょう。

赤字でもノンバンクのビジネスローンに申し込める?

赤字や債務超過といった状況でも、ビジネスローンに申し込むことは可能です。審査の際、「返済能力がある」と判断されたのであれば、融資を受けられる可能性があります。

実際に融資を受けられるかは、審査によって決定します。

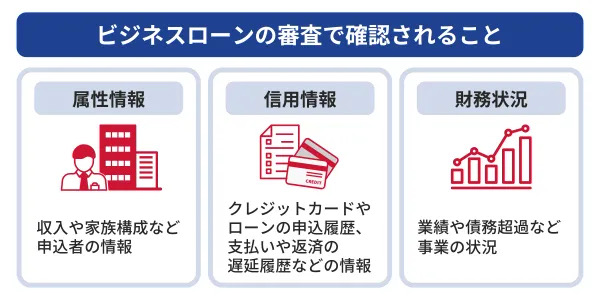

ノンバンクのビジネスローンの審査で確認されること

ビジネスローンの審査では、「属性情報」「信用情報」「財務状況」などが確認されます。なお、ノンバンクに限らず、銀行などのビジネスローンでも同じであると考えられます。

属性情報

属性情報とは、年齢や家族構成など個人に関わる情報を指し、次のような情報が該当します。

属性情報

- 年齢

- 雇用形態(正社員、契約社員など)

- 収入 など

信用情報

信用情報とは、各種ローンやクレジットカードの利用履歴など、客観的な個人の金融取引に関わる事実を登録した情報を指し、次のような情報が該当します。

信用情報

- クレジットカードやローンの申込・利用履歴

- 支払いや返済の遅延履歴 など

財務状況

財務状況とは、事業の利益、売上高などです。

個人に関する情報のほか、財務に関連する情報も含め金融機関が総合的に判断し、融資の可否、融資の金額を決定します。

個人事業主の場合、事業の財務状況以外の情報で審査を実施することもあります。

ノンバンクのビジネスローンのメリット

ノンバンクのビジネスローンには、次のようなメリットがあります。

銀行よりも融資までの時間が短い場合がある

ノンバンクのビジネスローンには、最短で即日融資を受けられる商品もあります。

申し込んだ当日に審査結果が通知され、融資を受けることができれば、支払期限が迫っているときなどに便利です。

ただし、あくまでも「最短」となるため、申し込んだ時間帯や曜日、審査状況によっては、審査が翌日以降になる可能性もあります。融資までの時間を重視したい方は、時間に余裕をもって申し込みましょう。

店舗への来店なしで申し込める

ノンバンクのビジネスローン以外でも同様ですが、金融機関の店舗へ行かなくても、基本的には申し込みから融資まで完了することもメリットです。

自宅などから、土日祝日など時間を問わず申し込めるため、事業で忙しい方にとって便利です。

融資形式を選べる場合がある

ビジネスローンには、「証書貸付型」と「カードローン型」の2種類の融資形式があります。

証書貸付型の場合、一度の契約で1回の融資となり、融資を受けたあとは月々返済をしていく形式です。

カードローン型の場合、借入可能額の範囲内であれば回数を問わず借り入れができる形式です。例えば、100万円の借入可能額が設定された場合、30万円を借り入れたあとは、さらにお金が必要になったときは、70万円以内であれば追加で借り入れられます。

証書貸付型は、返済のみとなり計画的に利用しやすいメリットがあります。カードローン型は必要に応じた金額を、借入可能額の範囲内で追加で借り入れられる点がメリットです。

ノンバンクのビジネスローンのデメリット

ノンバンクのビジネスローンにはさまざまなメリットがある一方、次のようなデメリットを感じる可能性があります。

銀行と比較して金利が高い場合がある

商品や借入可能額によって異なりますが、ノンバンクのビジネスローンの金利は、銀行と比較してやや高い傾向があります。

金利は支払う利息に影響する要素のひとつであり、金利が高いと利息も増える可能性があります。

返済の負担を軽減したい方は、金利が低いビジネスローンを選択してみてください。

ノンバンクのビジネスローンを利用する流れ

ビジネスローンは、次のような流れで申し込み、融資を受けます。

ビジネスローンによっては、簡易的な審査である「仮審査」と、提出書類などに基づいて行われる「本審査」に分かれていることがあります。

審査にかかる時間は、金融機関や審査状況によって異なります。

ノンバンクのビジネスローンの審査に通過できない理由と対処法

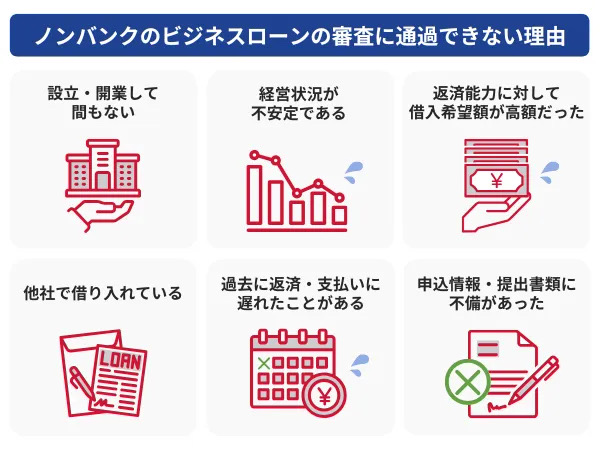

ノンバンクのビジネスローンの審査に通過できない理由としては、次のようなことが考えられます。

金融機関やローンの種類に限らず、審査に通過できなかった明確な理由は、申込者に知らされることがありません。今後もローンの申し込みを検討している方は、考えられる理由と対処法を見つけてみましょう。

設立・開業して間もない

法人は設立、個人事業主は開業して間もないとき、または事業を始める前は、ビジネスローンに申し込みができても審査に通過できない可能性があります。

事業を始めて間もないときは、経営の実績がほとんどなく事業の収支もはっきりとしていないため、返済能力を判断するのが難しいと考えられます。

また、金融機関によっては申し込みの際に、「決算書」「確定申告書」といった書類の提出を求めることがあるでしょう。書類を提出するためには、決算を迎える、確定申告を行っている必要があり、書類を提出できない場合は、申し込みができないこともあります。

この場合、事業開始から1年を超えたタイミングなどで、申し込みを検討してみましょう。

経営状況が不安定である

経営が赤字の状況でも申し込めるビジネスローンは存在しますが、融資を受けられるかは審査によって決定します。

金融機関は「売上◯万円以上」などの審査基準を明らかにしておらず、さまざまな情報を総合的に判断し、融資を行うか、いくら融資するかを決めています。そのため、たとえ黒字の状態であっても、返済能力が低いと判断されれば、融資を受けられないこともあるでしょう。

融資を受ける前に、キャッシュフローを改善するなど、必要に応じた対処が必要です。

返済能力に対して借入希望額が高額だった

ビジネスローンに限らず、ローンは申込者の返済能力に応じた金額が融資されます。

例えば、申込者が500万円の融資を希望している場合、審査によって返済能力が低いと判断されてしまうと、融資額が500万円未満になる、または審査に通過できないということになります。

借入希望額を低くするなどの対処をすることで審査に通過しやすくなる可能性もあります。

他社で借り入れている

現在、他社のビジネスローンを利用している、またはプライベートでローンを利用している場合、審査に通過できない可能性があります。「ローンは◯件までしか利用できない」といったルールはありませんが、他社で契約している場合は、返済能力に影響するかもしれません。

例えば、ノンバンクA社で契約しているとき、ノンバンクB社に申し込みをすると、B社は「申込者はA社で借り入れている」と知ることができます。これは、金融機関は審査において、申込者の同意を得たうえで、信用情報機関に情報を照会しており、他社でローンを利用していること、いくら借り入れているかを確認しているためです。

信用情報機関とは

信用情報機関とは、消費者と金融機関の健全な信用取引を支えるために、加盟する金融機関から登録されるクレジットやローンに関する信用情報を扱う機関のこと。金融機関は、申込者の同意を得て、情報を照会している

この場合の対処法としては、契約中のローンの借入残高を減らす、または完済するといった方法があります。契約中のローンの借入残高や件数を減らすことで、計画的な利用につながります。

過去に返済・支払いに遅れた

過去に、ローンやクレジットカードの支払いに遅れた経験がある場合、審査に影響を及ぼす可能性があります。

ローンの返済、クレジットカードの支払いに遅れた記録は、一定期間、信用情報機関に記録されています。一定期間が経過することで記録は消えますが、契約者が消すことはできないため、時間が経過することを待たなければなりません。

今後、ビジネスローンをはじめとするローンやクレジットカードを利用する際は、返済や支払いに遅れることなく、計画的に利用するよう心がけましょう。

申込情報・提出書類に不備があった

ビジネスローンに申し込む際に記入した情報、提出した書類に不備があった場合も、審査に影響を及ぼすことがあります。

情報に誤りがあると正しく審査できず、審査に落ちてしまう可能性があります。

スムーズに審査が進まない原因にもなるため、申し込みの際は、記入した情報に誤りがないか、書類は金融機関が指定したもので間違いがないか、十分確認しましょう。

ノンバンクのビジネスローンを利用するポイント

これからビジネスローンに申し込む方は、次のポイントを把握しておきましょう。

資金使途を明確にする

ビジネスローンに申し込む前に、具体的にどのようなことに、いくら融資を受けたいのかを明確にしておくことが必要です。

明確にしたい理由は、「申込時に資金使途を記載するため」「計画的な利用をするため」の2つです。

必要以上に借り入れると、返済の負担が大きくなります。申込時に今一度、資金使途や金額を明確にしておきましょう。

返済計画を立てる

ビジネスローンの返済計画を立てる手段として、「返済シミュレーション」があります。

返済シミュレーションとは、借入希望額や金利などの情報を入力することで、利息、完済時期、月々の返済額などを把握できるツールです。返済シミュレーションは金融機関のWEBサイトにあり、登録は不要、無料で利用できます。

返済シミュレーションは簡易的なもので、実際の借り入れと異なる可能性はありますが、返済をイメージするために役立ちます。

返済に遅れない

返済に遅れることで、遅延損害金が発生する、ローンやクレジットカードの審査に影響を与えるといったデメリットがあります。

遅延損害金とは

契約どおりに借入金を返済できないことに対するペナルティのこと

遅延損害金は、返済日の翌日から返済するまで発生し続けます。返済するまでの日数が長くなるほど、遅延損害金も高額になります。

一定期間以上返済できなかった場合、返済が遅れていることが、信用情報機関に記録されます。これにより、今後ローンやクレジットカードの新規契約を行う際、審査に影響を及ぼす可能性があります。

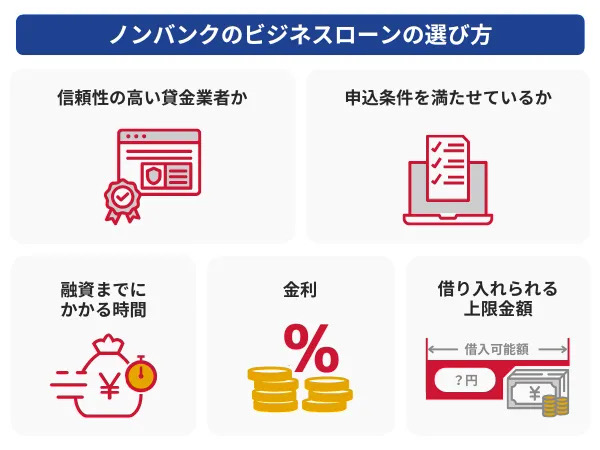

ノンバンクのビジネスローンの選び方

ノンバンクのビジネスローンを選ぶポイントは、次のとおりです。

信頼性の高い貸金業者かを確認する

ノンバンク(貸金業者)の場合、「この金融機関は、本当に申し込みをしても問題ないのか」と不安を抱く方もいるでしょう。

そのようなときは、3つのポイントを確認してみましょう。

- 貸金業者として登録を受けているか

- 金融機関の母体はどこか

- 創業からどれくらい経過しているか

これらの情報は、金融機関のWEBサイトで確認できます。

貸金業者としての登録とは、全国の財務局等に登録されているかを確認する方法です。登録番号は、金融機関のWEBサイトの最下部などに記載されており、金融庁のホームページから検索をすることで、登録をしているか確認できます。

金融機関の母体、創業時期も金融機関のWEBサイトにある、「会社情報」や「沿革」から確認できるでしょう。

例えば、ドコモ・ファイナンスの場合は、次のような情報になります。

| 日本貸金業協会会員 | 第003540号 |

|---|---|

| 登録番号 | 関東財務局長(14)第00170号 |

| 金融機関の母体 | 株式会社NTTドコモ |

| 設立 | 1979年6月 |

もし、借入先の業者名は聞いたことがなかったとしても、母体は大手の金融機関や企業の場合があります。また、創業から長く年月が経過しているほど、信頼性を感じられるでしょう。

申込条件を満たせているかを確認する

ビジネスローンの申込条件は、金融機関のWEBサイトに記載されており、個人事業主も申し込めるのか、どのような書類の提出が必要かどうかなどがわかります。

条件を満たしておらず審査に落ちてしまった、ということにならないよう事前に確認しておきましょう。

融資までの時間を確認する

「支払期限に間に合わせたい」などの理由があるときは、融資までの時間にも注目してみましょう。

融資までの時間は金融機関、審査の状況によって異なりますが、銀行よりもノンバンクのほうが早い傾向があります。

WEBサイトには、「最短即日」や「最短◯営業日以内に審査」など記載されていることがあるため、確認してみましょう。

金利を確認する

金利は、利息に影響する要素のひとつです。借入可能額によって決められていたり、審査によって決定したりします。

金融機関のWEBサイトには、ビジネスローンの金利が「◯%~△%」のように、下限と上限が記載されています。一般的には、借入可能額が低いほど、高い金利で融資されます。

最も高い金利をビジネスローン同士で比較し、より低い金利の商品を利用するのがおすすめです。

借り入れられる上限金額を確認する

金融機関によって、最高でいくら借り入れられるか異なりますが、多くは1,000万円程度が上限です。

借入可能額の上限を超えるような高額な融資を検討している場合、物的担保や保証人が必要なビジネスローンのほうが向いている可能性が高いでしょう。

ノンバンクのビジネスローン以外で資金を調達する方法

ビジネスローン以外で資金を調達する手段としては、次のような方法があります。

ファクタリング

ファクタリングとは、売掛債権を買い取る金融サービスです。ビジネスローンとは異なり、売掛債権を買い取ってもらうことで、資金を調達する方法です。

ファクタリングのなかには、申し込んだその日に買い取りができる業者も存在します。

ただし、ファクタリング業者も、ビジネスローンのように金融機関が行う審査とは異なりますが、審査を実施していることを把握しておきましょう。

公的機関の融資制度・補助金の利用

公的機関では、事業者を対象に融資や補助金といった制度を実施しています。自治体が行う融資制度、政府系金融機関「日本政策金融公庫」の融資制度などです。

公的機関の融資制度は、ノンバンクや銀行などと比較して、金利が低いことが特徴です。

「補助金制度」の場合、融資とは異なり返済を行う必要がありません。なお、自治体などが指定する条件を満たす必要があります。

自治体の融資・補助金の制度を知りたい方は、「地域名 ビジネス 融資制度」などで検索をしてみましょう。日本政策金融公庫にもWEBサイトがあり、融資制度の情報を確認できます。

ノンバンクの特徴・メリットを把握してビジネスローンを選ぼう

ノンバンクと銀行、どちらのビジネスローンのほうがよいかは、申込者の状況により異なります。

審査の項目はどのような金融機関でも同様ですが、何を重視されるのか、どのような基準が設けられているのかは明らかになっていません。

ビジネスローンの申し込みをする前に、いつまでにいくらの資金を調達しなければならないのかを把握し、返済シミュレーションを利用しておきましょう。

よくある質問

ノンバンクのビジネスローンとはどのようなものですか?

ノンバンクと銀行の違いを教えてください

ノンバンクは、銀行のような預金業務ではなく、ローンや信用販売などの商品を提供しています。

ノンバンクのビジネスローンにデメリットはありますか?

すべての方がこのデメリットに該当するわけではありません。貸付条件などによっては、ノンバンクでも低い金利で借り入れられる可能性もあるでしょう。

即日融資を受けられるノンバンクのビジネスローンはありますか?

金融機関のWEBサイトには、融資までの最短の時間が記載されていることがあります。時間に余裕をもって申し込みましょう。

ノンバンクのビジネスローンの審査ではどのようなことが確認されますか?

これはノンバンクだけではなく、銀行などの金融機関でも同様です。