カードローンの限度額をわかりやすく解説!決まり方・増額方法とは

※本コラムの内容は、弊社の商品の内容を説明するものではありません。

更新日:

カードローンの利用限度額とは、そのカードローンで借りられる金額の上限です。利用限度額は審査によって決定し、この金額を超える借り入れはできません。さらに借り入れるためには、増額の申し込みをする、もしくは他社のカードローンを新規契約する必要があります。

利用限度額を確認すること、無理なく返済できる範囲で利用することを意識しながらカードローンを活用しましょう。

- カードローンの利用限度額の決まり方

- カードローンの利用限度額を増額するメリット・デメリット

- カードローンの利用限度額を増額するときの注意点

カードローンの利用限度額とは

カードローンの利用限度額とは一般的に、そのカードローンで借りられる金額の上限を指します。

金融機関によって呼び名が異なり、利用限度額以外にも、「契約枠」「融資枠」「借入可能額」などと言われることがありますが、いずれも意味は同じです。

例えば利用限度額が50万円のカードローンの場合、15万円を借り入れると、残り35万円を借り入れることができます。

利用限度額は、契約者ごとに個別で設定されます。増額をしない限り、設定された利用限度額を超えて借り入れることはできません。

カードローンの利用限度額の決まり方

カードローンの利用限度額は契約者ごとに設定されますが、具体的には次のような方法で決まります。

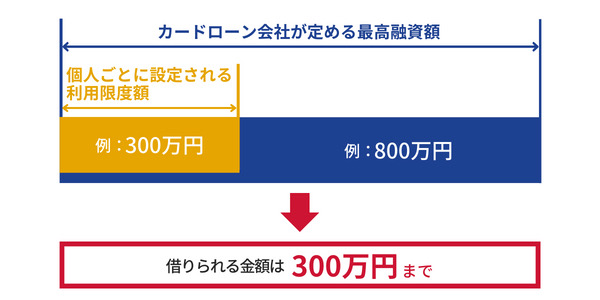

カードローン商品に設定された利用限度額

カードローンは、その商品によって最大の利用限度額が決められています。商品により異なりますが、500万円や800万円程度といったようにさまざまです。

利用限度額はカードローンのWEBサイトに記載されているため、申し込む前に確認してみましょう。

審査によって個人に設定される利用限度額

カードローン商品に設定された最大の利用限度額の範囲内で、申込者の審査結果にもとづき、実際の利用限度額が決定します。

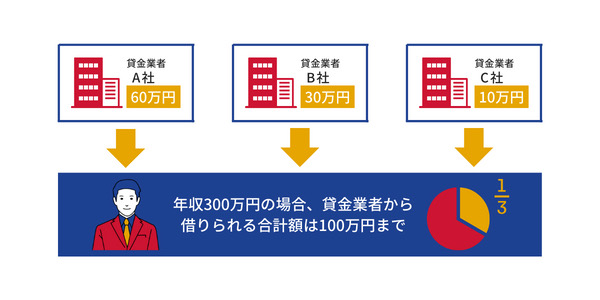

貸金業者の総量規制

総量規制とは、借り入れを利用する人の年収の3分の1を超える貸し付けを基本的に原則禁止とする規制です。カードローン会社や消費者金融などの「貸金業者」に対して適用されます。総量規制は消費者の借り過ぎを防ぐために設けられました。

例えば年収300万円の方の場合、利用限度額は最高100万円です。複数の借り入れがある場合、すべての貸金業者からの借り入れが総量規制の対象となります。(※)

銀行や信用金庫、信用組合、労働金庫などは貸金業者ではないため、貸金業法に基づく総量規制は適用されません。ただし、銀行なども独自の融資基準を設けています。

カードローンの利用限度額が上限に達するとどうなる?

利用限度額が上限に達すると、そのカードローンでお金を借りることができなくなります。

しかし、返済をすることで借入可能残高が戻ります。例えば、利用限度額が上限に達して、2万円の元金を返済した場合、借入可能額に2万円分の空きができます。

利用限度額や借入可能額は、会員専用ページやアプリで確認できます。借入前に「あとどれくらい借りられるか」を把握しておきましょう。

カードローンの利用限度額を超えてお金を借りる方法

カードローンの利用限度額を超えてお金を借りる方法としては、次の2つがあります。

- 契約中のカードローンで増額する

- 他社のカードローンを新規契約する

追加で借り入れる際は、「確実に返済できるか」を確認するために再度返済シミュレーションを利用し、無理のない利用であるかを把握しておきましょう。

カードローンの利用限度額を増額する方法

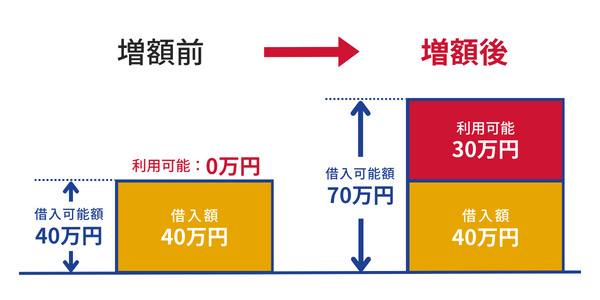

カードローンの利用限度額を増額することで、今より借り入れができる金額を増やせます。増額の申し込みは、現在契約しているカードローンの会員専用ページやアプリで可能です。

増額には審査があり、各種情報を入力し、本人確認書類や収入証明書類などの書類の提出を再度求められる場合があります。審査に通過すれば、利用限度額が増加します。

利用限度額は減額することもできる

利用限度額は増額だけではなく、減額することも可能です。

「必要以上に借りないようにしたい」などの理由があるときは、利用限度額を減額して対策できます。

増額には審査がありますが減額では審査はありません。なお、減額後に再度増額をする際は審査があります。想定外の出費があっても必要な金額を借りられるよう、安易に減額をしないことも大切です。

カードローンの利用限度額の増額には審査がある

カードローンの利用限度額を増額するときも、審査が行われます。新規契約時と同様に、「属性情報」と「信用情報」が確認されます。

属性情報とは

年齢や雇用形態、収入など個人に関わる情報

信用情報とは

信用情報とは、信用情報機関に記録されている、各種ローンやクレジットカードの利用履歴など客観的な個人の金融取引に関わる事実を登録した情報

審査結果は、メールやショートメッセージ、電話、郵送などいずれかの手段で伝えられます。

増額の審査結果はいつわかる?

カードローンや審査状況により異なりますが、数日から1週間程度で審査結果が通知されます。

1週間程度かかることを想定し、増額の必要性があるときは早めに申し込みましょう。

増額の審査に落ちる理由とは?

増額審査に落ちる理由は、新規契約同様に、金融機関側から伝えられることはありません。そのため、審査に通過できなかったと考えられる理由を探し、今後増額の申し込みをするときのために対策をしておきましょう。

増額の審査に落ちる理由としては、次のようなことが考えられます。

- 金融機関が定める基準を満たしていなかった

- 過去に返済に遅れた経験がある

- 申込内容に誤りがあった

- 増額以外にも短期間で複数のカードローンに申し込んだ

- 在籍確認ができなかった など

再度増額の申し込みをする際は、カードローンでお金を借りて返済日に遅れず利用するといった実績を作ったうえで、申し込みましょう。

カードローンの利用限度額を増額するメリット

カードローンを新規契約するのではなく、増額して利用するメリットは次のとおりです。

新規契約をしなくても借りられる金額が増える

契約中のカードローンで増額し、必要な金額を借り入れることができれば、新規契約が不要になります。増額でも審査が行われますが、使い慣れているカードローンであれば、手続きもスムーズに進めやすいでしょう。

新規契約をすると新しくローンカードが発行されたり、会員専用のアプリをダウンロードしたりする必要もありますが、増額であればそれらを回避できます。

金利が下がる可能性がある

カードローンの金利は、利用限度額ごとに決められていることが一般的です。利用限度額が高額になるほど金利が低くなるため、増額することで適用される金利が下がる可能性があります。

金利が下がることで、支払う利息の負担が軽減しやすくなるでしょう。

カードローンの契約を増やすよりも管理がしやすい

カードローンの契約件数が複数ある場合、それぞれの契約先ごとに設定された返済日や返済額の管理が必要になります。

例えば、毎月20日と30日で返済日が設定されている場合、口座残高の把握や月々の返済額の管理が複雑になる可能性があります。これにより、残高不足で返済が遅れてしまうこともあるかもしれません。

1社のみでカードローンを契約していれば、月々の返済日は1回のみで、複数契約をしているよりも精神的な負担を感じづらくなるでしょう。

カードローンの利用限度額を増額するデメリット

カードローンの利用限度額を増額する場合、人によっては次のようなデメリットを感じるかもしれません。

収入証明書類の提出を求められることがある

新規契約時に収入証明書類の提出をしていても、増額の申し込みをする際に再度提出を求められる場合があります。

カードローンの申込時、増額の申込時、「1社で50万円を超える借り入れ」もしくは「複数社で合計100万円を超える借り入れ」のいずれかにあてはまる場合は、収入証明書類の提出も求められます。

なお、増額の申し込みをしたとき以外にも、一年に一度など金融機関から定期的に収入証明書類の提出を求められるでしょう。

定期的に提出が必要だということを頭に入れておき、スムーズに提出できるように準備しておくことが大切です。

在籍確認が再度行われる場合がある

カードローンの新規契約時に実施される在籍確認は、増額の申し込みをしたときにも行われることがあります。

勤務先に在籍確認の電話がかかってくる場合があるため、スムーズに対応できるようにしておきましょう。

在籍確認の電話が必要になった際は、金融機関から「在籍確認の電話をする」と、契約者個人に事前に伝えられることもあります。

審査によっては減額される可能性がある

増額を目的に申し込みをしたときの審査内容によっては、これまで設定されていた利用限度額から減ってしまう可能性もあります。

利用限度額が減額される理由としては、現在の取引状況や、他社の利用状況にあった利用限度額が設定されるためです。

ほかのローンの審査に影響が出る場合がある

住宅ローンや自動車ローンなどほかのカードローンに申し込む際、カードローンの利用履歴も確認されます。申込者本人の返済能力に対してカードローンの利用限度額が高額と判断された場合は、審査に通過しにくくなることもあるでしょう。

今後、新たなローンに申し込む予定がある場合は、その審査に影響が出る可能性も考慮して利用しましょう。

カードローンの利用限度額の増額で知っておきたいこと

カードローンの利用限度額を増額する際に、次のことを把握しておきましょう。

新規契約直後は増額申請ができないことがある

カードローンを新規契約してすぐのタイミングでは、増額申請できない場合があります。

カードローンによって異なりますが、新規契約後、または初めての借り入れから3カ月から6カ月の期間を空ける必要があります。

また、前回の増額の申し込みから一定期間が経過していないときも、申し込めないことがあるでしょう。

希望した金額に増額されないことがある

増額の申し込みをしても、希望した金額まで増額できないことがあります。

例えば、現在の利用限度額が30万円で、100万円まで増額をしたかったのにもかかわらず、審査後100万円未満にしか増額されないといったものです。

取引状況や他社の利用状況によって、契約者の希望どおりに増額ができない可能性も把握しておきましょう。

カードローンの利用限度額を増額するときの注意点

カードローンを計画的に利用するためには、次のポイントに注意しましょう。

申込時に正しい情報を入力する

増額の申し込みをする際に、現在の収入などの情報を入力します。その際に、「審査に通過するか不安」「よりたくさんのお金を借りたい」などの理由があったとしても、誤った申込情報を入力しないようにしましょう。

誤った情報を入力すると正しく審査ができず、審査結果に影響を与えてしまいます。

入力した情報が正しいかを十分確認したうえで、増額の申し込みをしましょう。

利用限度額を増額しすぎない

利用限度額を増額することで、より多くのお金を借りられるようになります。

しかし、借り入れるのは必要な金額にとどめ、無理のない範囲で利用することが大切です。

例えば、利用限度額が増額し100万円まで借りられるようになったときでも、必要な金額が50万円であれば、借り入れるのは50万円までにしましょう。

返済に遅れないよう利用する

カードローンの返済に遅れてしまうと、遅延損害金が発生します。

遅延損害金とは

遅延損害金とは、契約どおりに借入金を返済できないことに対するペナルティのこと

遅延損害金は返済期日の翌日から発生し、返済できない期間が長くなるほど金額は増えていきます。

万が一返済期日に返済ができないとわかったときは、事前に金融機関に相談し、「いつごろ返済できそうか」などを相談してみましょう。

カードローンを契約して間もないころは、月々の返済日を忘れてしまうことも考えられます。毎月何日が返済期日かを把握すること、口座残高不足にならないことに注意しましょう。

よくある質問

カードローンの利用限度額の決まり方を教えてください

カードローンの利用限度額は、次の3つの要素で決まります。

- カードローン商品に設定された利用限度額

- 審査によって個人に設定される利用限度額

- 貸金業者の総量規制

それぞれの詳細は「カードローンの利用限度額の決まり方」で解説しています。

カードローンの利用限度額と年収にはどのような関係がありますか?

年収は、カードローンの利用限度額が決まる要素のひとつです。

貸金業者のカードローンの場合、借り入れを利用する人の年収の3分の1を超える貸し付けを基本的に原則禁止とする「総量規制」が存在します。例えば年収300万円の場合、100万円を超えない金額での融資になるといったものです。

詳細は、「貸金業者の総量規制」で解説しています。

カードローンの利用限度額を増額するデメリットはありますか?

カードローンの利用限度額を増額するデメリットには、次のようなものがあります。

- 収入証明書類の提出が必要になる

- 再度在籍確認が行われる場合がある

- 審査の結果減額される可能性がある

- ほかのローンの審査に影響が出る場合がある

各デメリットの詳細は「カードローンの利用限度額を増額するデメリット」で解説しています。

カードローンの利用限度額いっぱいまで借りるとどうなりますか?

利用限度額に達すると、そのカードローンでは借り入れができなくなります。

ただし、返済をすると返済した元金分の空きができ、借り入れることができます。

カードローンの利用限度額が勝手に変更されることはありますか?

カードローンの利用状況によっては、利用限度額が増額または減額されることがあります。

利用限度額に変更があった際の通知の有無は、金融機関によって異なります。

カードローンの利用限度額が減ってしまうことはありますか?

カードローン契約中に、利用限度額が減額されることがあります。

増額の申し込みをしたときや、金融機関が必要と判断したタイミングで利用限度額が見直され、減額されるケースが一般的です。

増額の申込時の審査の際、取引状況や他社の利用状況によって、現在の利用限度額から減額する可能性があります。